|

2023年内,步步高有多达149亿元的金融负债陆续到期,现金流捉襟见肘。 “民营超市连锁第一股”步步高(002251.SZ)自今年1月迎来湘潭国资入主“救场”后,似乎并没能迅速扭转经营颓势,就连官网企业动态都定格在了2022年。 今年7月以来,「零售商业财经」陆续收到了多位步步高供应商的维权爆料信息。“我们联系不上步步高领导。”一位与四川自贡步步高超市(檀木林店)有业务往来的商户无奈表示。 随着预重整开启,步步高暂停清偿债务。8月7日,步步高发布了“关于被债权人申请重整及预重整的进展公告”。 现阶段,步步高正有序推进各项预重整工作,此举虽有利于优化公司资产负债结构,恢复持续盈利能力。但若重整失败,步步高则存在被清算的风险。如公司被清算,根据《上市规则》的相关规定,公司股票将面临终止上市的风险。 发展前景并不明朗的步步高,在经营业绩方面也一蹶不振。

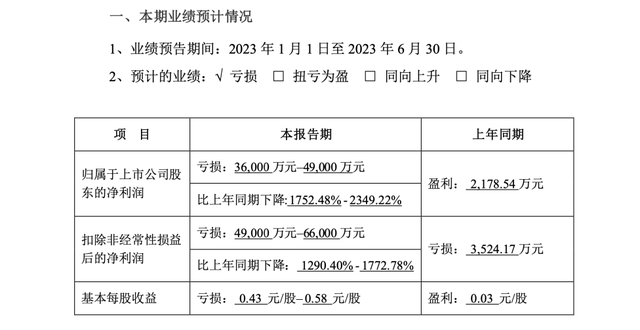

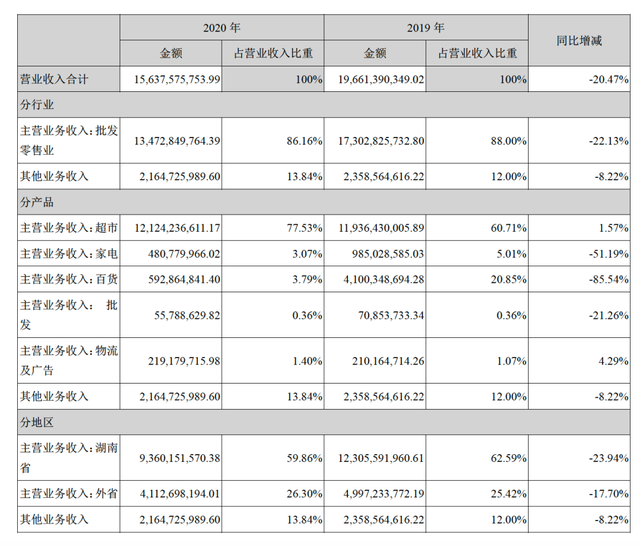

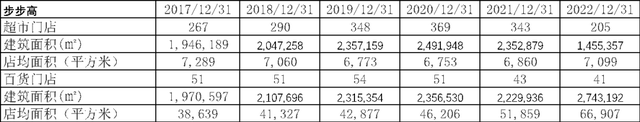

图源:步步高2023年上半年度业绩预告 7月13日,步步高发布2023年上半年度业绩预告,归属于上市公司股东的净利润预计亏损在3.6-4.9亿元,同比下降1752.48%-2349.22%,步步高亏掉了自2008年上市后的全部利润,也延续了2022年巨亏25.44亿元的惨淡局面。 01、三大发展阶段想要进一步探究步步高为何没能“步步高”的原因,还得从其发展历程着眼,笔者将其大致划分为起步、成长扩张、成熟衰退三大阶段。 第一,起步阶段:1995年-2007年。 步步高创始人王填、张海霞夫妇于1995年在湖南湘潭开出了第一家线下门店。作为国内第一批进军超市行业的玩家,步步高吃到了市场红利,而后又通过学习沃尔玛、家乐福等知名零售企业的成功经验进行规模性复制扩张。2007年,步步高门店数量达到87家,整体营收达到41.8亿元。 第二,成长扩张阶段:2008年-2016年。 2008年,步步高以99家门店共52亿元的营收规模成功登陆A股,同时不断拓展延伸经营项目,旗下涵盖了超市、家电卖场、百货商场、电器城、便利店、商业地产等多元业态。 2011年,步步高提出“成长为中国领先的多业态零售商”这一企业愿景,以及坚持“进一步向区域纵深发展、并逐步向省外周边区域辐射”的发展战略。 有了资本加持后的步步高,从2013年开始,先后收购了广西南城百货、湖南心连心超市、四川梅西百货、家润多超市等区域零售公司,并在2016年建成了建筑面积超过70万平方米、总投资为50亿元的商业综合体步步高梅溪新天地;同时,还投入重资自建了O2O平台“云猴”。 第三,成熟衰退阶段:2016年至今。 2016年,步步高开始陷入增长瓶颈,其营收增长的唯一方式是持续扩店。然而事与愿违,其整体营收增速逐渐跟不上其门店数量的增速。 与此同时,步步高投资近10亿元的“云猴”电商系统经营效果也不尽人意,线上渠道缺少流量,且与线下业务割裂,最终在2017年底被迫下线。 2018年,步步高尝试与腾讯、京东等企业合作以实现传统零售企业的转型,该举措让步步高2019年的整体营收短暂性地实现了增长,但也只是昙花一现。 2020年,步步高的营收开始持续下跌,门店数量持续减少,净利润从2021年的微亏1.8亿元演变成了2022年的巨亏25.4亿元。 从1995年发展至今,步步高成立28年,业务遍布湖南、江西和西南地区等地,创始人王填也曾一度是湘潭首富。 但随着步步高陷入现金流深渊,湘潭国资介入为其“输血”,今非昔比的“民营商超第一股”还能在未来焕发生机吗? 02、“零售西南王”走下神坛的关键节点步步高的主营业务包括超市、百货、家电、批发四大类,以2019年的巅峰数据为例,整体营收约为197亿元,其中超市占营收比重为60.71%、百货占比20.85%、家电占比5.01%、批发占比0.36%;另外物流及广告占比1.4%。 除此之外,还有近24亿元的其他业务收入,占整体营业收入的12%,这部分收入以租赁、服务和促销等为主,毛利超过80%,是步步高重要的盈利来源。

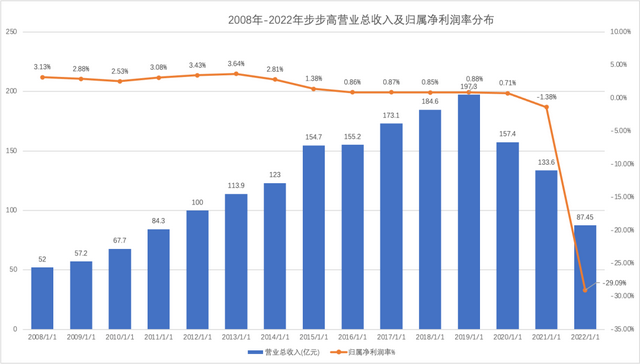

图源:步步高2020年年报数据 分地区来看,在步步高的主营业务收入构成中,湖南省营收占其整体营收的60%左右,是其它省份的2倍以上。 原因并不难理解,步步高的主要经营区域在湖南,其余如广西、四川、江西等地区多是以资本收购的方式纳入其经营范围。 也就是说,步步高的营收状况是以湖南为立足点,向外幅射大西南构成。 纵观步步高历年财报数据,2020年是其营收利润的转折点。2020年以前,步步高始终保持着增长态势,2020年及以后持续下跌。 步步高净利率的转折点则在2015年。2015年以前,其净利率持续保持在3%左右的水平,从2015年开始,由于受到电商冲击,步步高的净利润率逐步走低,基本只能维持在不到1%的水平。

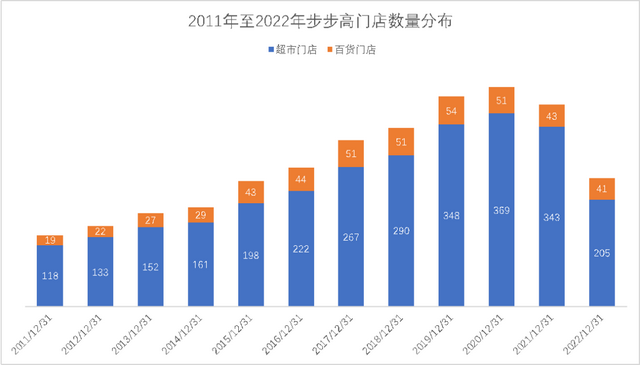

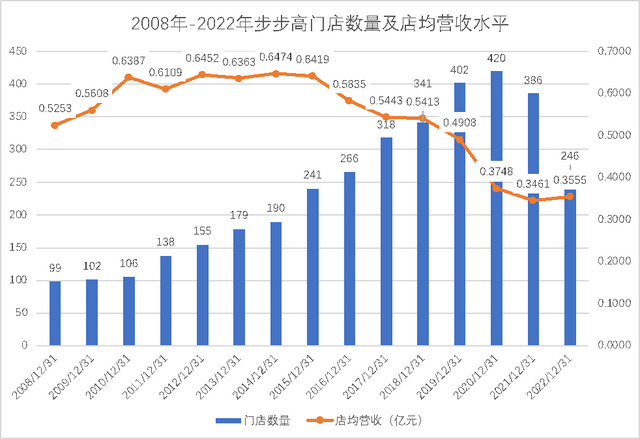

2008-2022年步步高历年营收及净利率情况 制图:乾行 中国零售三十年,格局曾经泾渭分明,北有物美、大润发,南有永辉、华润、家乐福,而中部、西南地区就是步步高的天下。 步步高之所以能够登顶“零售西南王”宝座,在2019年实现近200亿元的营收规模,离不开门店的持续扩张。从2011年总计138家的规模增加到2020年的420家,步步高在9年里开出近300家门店,开店的速度着实令人惊叹。

2011年-2022年步步高门店数量分布 制图:乾行 较同行而言,步步高以“超市+百货”为主要经营业态,在经营面积的选择上整体偏大,其中超市店均面积在7000㎡左右;2022年,百货店均面积接近7万㎡。 面积大意味着商品种类会更加丰富,能够为消费者提供一站式购物服务。

步步高2017年-2022年超市及百货业态面积 制表:乾行 门店扩张之外,王填还热衷投资房地产。 房地产既能带来租金收入,又能帮助步步高借助房地产的公允价值增长实现企业整体资产的增值,提高企业的经营负债能力与融资能力,从而能够进行下轮房地产投资。

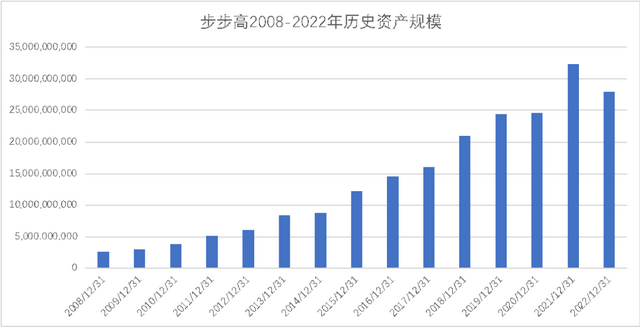

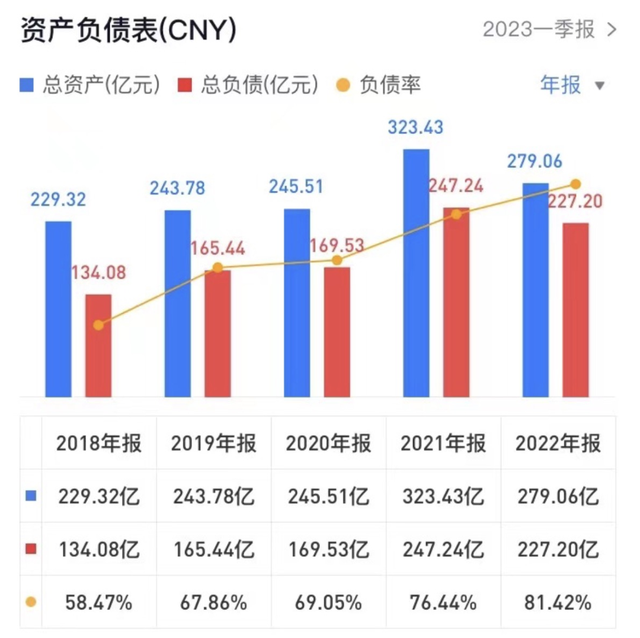

2008年-2022年步步高历史资产规模 制图:乾行 2008年-2017年的十年间,步步高累计出资超41亿元投资房地产。 粗略统计显示,2018年-2022年上半年,步步高累计投资近68亿元用于自建房地产。但其资产增速赶不上负债的攀升速度,负债率从2018年的58%增高到2022年的81%。2022年末,步步高总资产为279.06亿元,其中约150亿元为投资性房地产,而这些资产已基本用于银行借款抵押。

图:步步高负债率逐年攀升 总体而言,门店扩张与投资房地产作为步步高盈利的主要方式,均是牵一发而动全身的重资产投入,对资金、外部环境的稳定性以及经营者决策的正确性都有着较高的要求。 原本现金流充裕的步步高,最终还是被后期自建物业的高投入模式所累。 2018年至2022年,在深交所关于2022年年报问询函回复中,步步高承认,因重资产投入较大,导致资产负债结构不合理。这是步步高首次公开承认这一战略失误。 从步步高全国性跑马圈地式扩张、创始人热衷投资房地产、企业转型不畅等角度来看,“零售西南王”走下神坛似乎不可避免。 03、“规模”是一把双刃剑从2020年到2022年,步步高整体营收在三年内跌至80亿元。曾经坐拥300亿资产的步步高,如今却沦落到流动负债超百亿,被债主、供应商和员工陆续到总部讨要说法的境地。这背后的原因,笔者认为有三。 首先,步步高在规模连锁门店的精细化管理上,能力较为欠缺。 店均营收水平代表了门店的精细化管理能力。2008年-2010年,由于有了成熟的外资管理团队助力,步步高2009年和2010年的经营数据持续上涨,年店均营收从2008年的5253万元上涨至2010年的6387万元。 2011年-2015年,伴随着门店数量的增多,步步高的整体年营收水平基本维持在6千万元以上。但在2016年,其门店数量突破250家后,新店的扩张并没有为步步高带来营收净利的同步增长,其年店均营收甚至在2020年跌至3748万元。 零售盈利的基础是规模,但规模是一把双刃剑。 当企业经营不善的时候,亏损也是“规模性”的。步入成熟期后,步步高明显只看到了规模开店可能带来的营收增长,而忽略了规模开店下日益增长的经营挑战。

2008年-2022年步步高门店数量及店均营收水平 制图:乾行 其次,步步高未能跟上行业趋势的变化,全渠道运营能力欠缺,更无力应对生鲜电商的冲击。 2012年开始,电商崛起,步步高的商超主业盈利能力开始下滑。2013年,王填便已看到O2O模式兴起的苗头,虽然投入重金自建了“云猴”电商系统,但同国美、苏宁这些传统零售企业一样,步步高的线上转型之路受限于自身的经营模式,如系统的信息化程度不高、缺乏完善的供应链体系支撑等。 “云猴”电商系统超10亿元的投资未见成效,2018年8月,随着子公司湖南云猴数据科技被步步高吸收合并而注销。在2021年以后的年度报告中,步步高就不再透露其线上业务GMV和数字化会员的发展情况。 尽管王填早就洞察到了未来O2O模式的发展趋势,但由于步步高的经营根本依旧是传统零售模式,具有互联网基因的电商系统无法深入扎根,自然难以发挥效用。 最后,步步高在发展过程中偏离了主业。 2015年起,步步高就开始发力投资性房地产以及多元化经营,借此带动整体资产及盈利的增长。或许是因为房地产投资获利更为轻松,步步高在经营过程中逐渐偏离了主业。 2015年,步步高的投资性房地产的规模仅在千万元左右。2022年,其投资性房地产规模却已接近150亿元,占固定资产总计的75%以上。 这一商业模式在房地产行业上行的时候,能够实现持续盈利,但在外部环境发生变化的时候,却容易招致连锁反应。 “投资性房地产”的经营策略导致步步高的经营负债持续扩大,零售业务带来的现金流也被房地产投资业务吞噬,副业投资失败使得主业的经营难以为继,从而导致没能及时向供应商支付货款。 随着主营业态“综合超市”在国内处于衰退期,探索发展电商时又未从根本上进行业态转型,步步高从曾经的“零售西南王”沦落至需要国资“输血续命”,并一步步走向公司重组的局面,其现状令人唏嘘。 如今王填夫妇已将步步高的实际控制权受让给湘潭国资委。湘潭国资委能在一定程度上帮助步步高实现资金流动,但其若想进一步扭转局势,还应研判好市场形势、进行业态转型。 当然,企业转型没有放之四海而皆准的模式,应脚踏实地找到适合自己的变革之路,更要与自身原有业务相互适应、磨合提升。 一个最好的结果是,步步高能够重新回归零售的本质,回归“用户最信赖的全渠道服务商”角色。否则,不过是大浪淘沙下的时代眼泪。

|